海德曼拟科创板IPO 高长泉家族持股比例高达85% 或存应收账款产生坏账风险

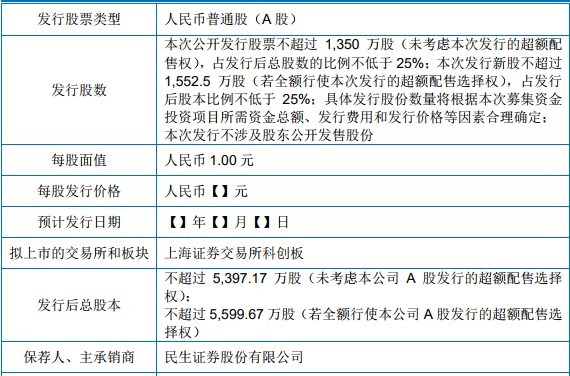

日前,上交所官网显示,海德曼的科创板首发上市申请获受理。海德曼计划本次公开发行股票不超过1,350万股(未考虑本次发行的超额配售权),募资3.21亿元,占发行后总股数的比例不低于25%。

值得注意的是,公司曾在新三板上市。2016年1月5日,公司2016年第一次临时股东大会通过决议:同意公司向股转系统公司申请公司股票在股转系统挂牌转让。2018年2月13日,公司股票在股转系统终止挂牌。

资料显示,公司是一家专业从事数控车床研发生产的高新技术企业,目前已实现部分高端数控车床的“进口替代”。公司现有高端数控车床、自动化生产线和普及型数控车床三大品类、二十余种产品型号。作为承载着制造业现代化使命的“工业母机”,公司产品广泛应用于汽车制造、工程机械、军事工业、航天航空、船舶工业和电子设备等众多行业。

2019年前三季度营收净利双双下滑

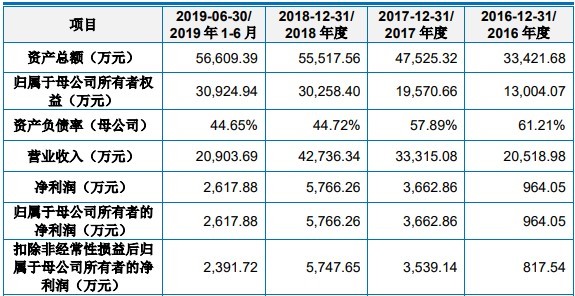

招股说明书数据显示,公司2016年-2019年上半年营收分别为2.05亿元、3.33亿元、4.27亿元、2.09亿元;同期对应的净利润分别为964.05万元、3,662.86万元、5,766.26万元、2,617.88万元。

公司财务报告审计截止日为2019年6月30日,天健会计师事务所对公司2019年第三季度财务报表进行了审阅,根据审阅报告,截至2019年9月30日,公司资产总计52,837.65万元,较2018年12月31日减少4.83%,主要系期末存货和应收票据的减少;负债合计22,054.21万元,较2018年12月31日减少12.69%,主要系期末应付账款的减少。2019年1-9月,公司实现营业收入26,227.95万元,较上年同期同比减少24.35%;实现归属于母公司所有者的净利润2,474.57万元,较上年同期同比减少48.86%。

公司预计2019年全年营业收入为35,050.00万元,较2018年同比下降17.99%;预计2019年全年扣除非经常性损益后归属于母公司股东的净利润为4,065.53万元,较2018年同比下降29.27%。

高长泉家族持股比例高达85%

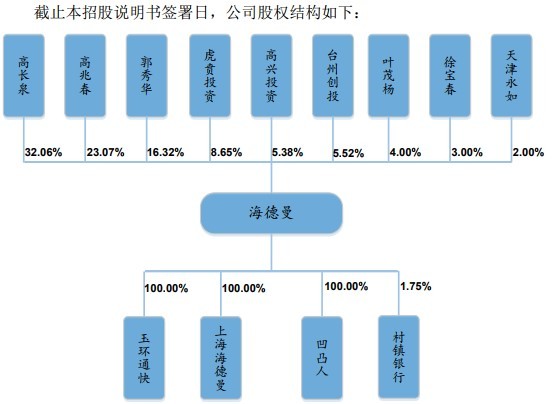

股权结构上来看,海德曼控股股东及实控人为高长泉、郭秀华及高兆春。其中,高长泉与郭秀华为夫妻,高兆春为两人之子。

同时,高长泉持有虎贲投资(持有发行人 8.65%的股份)35.03%的财产份额并担任执行事务合伙人;高长泉持有高兴投资(持有发行人 5.38%的股份)26.46%的股权并担任法定代表人,郭秀华持有高兴投资 10.00%股权。

综上,发行人控股股东、实际控制人高长泉、郭秀华及高兆春三人直接或间接控制海德曼 85.48%的股份

此外,台州市国资委旗下的台州创投,也持有公司股份5.52%的股份。

应收账款存在产生坏账的风险

数据显示,最近三年一期末,公司应收账款账面余额分别为4,906.37万元、5,614.01万元、6,638.18万元和8,741.83万元,各期末应收账款余额占同期营业收入的比例分别为23.91%、16.85%、15.53%和41.82%。

随着公司经营规模的扩大,由于公司的业务模式特点,在信用政策不发生改变的情况下期末应收账款余额仍会保持较大金额且进一步增加。虽然公司已经按照会计准则的要求和公司的实际情况制定了相应的坏账准备计提政策,但若公司主要客户的经营状况发生重大的不利影响,出现无力支付款项的情况,公司将面临应收账款不能按期收回或无法收回从而发生坏账的风险,对公司的利润水平和资金周转会产生一定影响。

研发费用低于海天精工

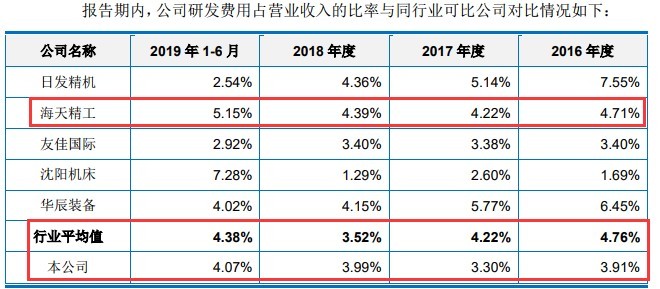

科创板最看重的研发方面讲,数据上看,海德曼的研发费用低于海天精工(601882,股吧),与同行业可比公司平均值相比明显差异不大。报告期内,公司研发费用占营业收入的比例分别为 3.91%、3.30%、3.99%和 4.07%,占比较为稳定。

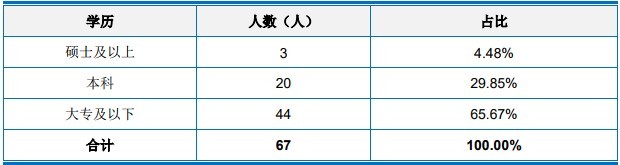

另外,值得注意的是,截至2019年6月30日,发行人共有研发人员67人,本科以上占比只有3成。相比之下,海天精工60%以上的在职员工中均有本科以上学历。考虑到这一点,海德曼人才方面或存一定流动性风险。

此次公司拟科创板IPO,能否顺利过会,让我们拭目以待!

- 标签:

- 编辑:杨紫

- 相关文章