华仪电气自曝20亿财务黑洞 称"被"违规担保不会认账

自曝20亿财务黑洞 称“被”违规担保不会认账!又一家公司栽在大股东手里了?

事出反常必有妖,这一定律再次应验。

11月24日晚间,因财务异常长期被监管部门关注的华仪电气自己发现问题了。

简单说,公司在自查中发现存在违规担保、控股股东资金占用等情况。公司已经确认:为公司控股股东华仪集团及其控股子公司华仪电器集团浙江有限公司及其他第三方等主债务人违规提供担保92590万元;经过审议程序的49350万元合规担保中出现了2.14亿元逾期;另外,关联方占用公司资金10.58亿元。

尽管华仪集团承诺1个月内解决这些问题,但令人担忧的是,华仪集团财务状况并不佳,华仪集团持有的公司30.83%的股份几乎全部处于质押状态,累计轮候冻结股份数量达到其持有公司股份总数的127.01%。

自曝20亿财务黑洞

公司称,截至公告披露日,违规担保金额为92590万元,占公司最近一期经审计净资产的22.75%。其中,为控股股东及其关联方的担保金额为49350万元,占公司最近一期经审计净资产12.13%。为其他第三方的担保金额为43240万元,占公司最近一期经审计净资产的10.62%。

在公司已审议的对外担保中,截至公告披露日,公司经董事会审议并报公司股东大会审议批准的对外担保共计58968万元,其中已逾期的对外担保共计2.14亿元,占公司最近一期经审计净资产的5.26%。

关联方占用问题尤为明显。截至9月30日,公司累计发生关联方资金占用22.12亿元,累计归还11.55亿元,关联方资金占用余额合计10.57亿元。2019年10月1日至公告披露日期间,关联方资金占用0.01亿元,期间未归还。截至公告披露日关联方资金占用余额合计为10.58亿元,占公司最近一期经审计净资产的26%。上述占用资金主要用于控股股东归还自身融资借款及利息、代偿互保单位本息及经营周转等用途。

公司表示,目前正积极与控股股东及其关联方、其他第三方等相关方沟通,督促其尽快解决资金占用及对外担保问题。控股股东已承诺,在公告披露之日起一个月内解决上述上市公司对外担保和资金占用的问题。

如未来一个月内控股股东不能解决前述问题,公司可能会被实行其他风险警示。

公司表态:暗保不认账

公司此次披露的违规担保,即俗称的“暗保”——未履行相关程序的情况下为关联方提供的担保,也未对外披露相关事项。

公司表示,上述违规担保系华仪集团在未经公司董事会、股东大会审议同意的情况下,擅自为公司关联方及其他第三方提供的担保,未通知公司董事会,公司董事会未知悉上述事项,导致上述相关事项未能及时履行信息披露义务。

根据有关规定,该项担保须经董事会审议通过后,提交股东大会批准并披露。

公司表示,上述违规担保事项未履行董事会、股东大会决议程序,公司亦未予以追认,公司将积极应对,主张上述违规担保对公司不发生效力。

公司表示,上述担保事项部分涉诉,相关案件仍在审理中,公司是否应承担担保责任需经人民法院或仲裁机构的生效法律文书确定。

前不久,最高法发布的《全国法院民商事审判工作会议纪要》对上市公司违规担保做出认定:上市公司大股东或董事长等关键少数在未履行董事会或股东大会决策程序、未公告的情况下,私自以上市公司名义进行的对外担保将不受法律保护。

财务异常明显

公司的财务异常早在2015年公司完成再融资后便初露端倪。

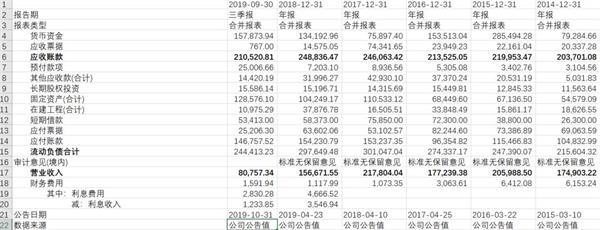

2015年,公司向特定对象非公开发行股票,募集资金22.3亿元,募集资金净额21.59亿元。2015年底,公司货币资金余额达到28.55亿元,而上一年末公司货币资金余额不足8亿元,短期借款为2.63亿元。

随后几年,公司通过再融资获得充沛货币资金的情况下,短期借款未见减少,反而增加,出现了俗称的“存贷双高”现象。

公司应收账款和营业收入的比值也一直保持较高水平,并在2019年三季报达到顶峰。2019年前三季度,公司实现营业收入8.08亿元,应收账款却高达21.05亿元。

利息收入也和公司货币资金情况不匹配。2019年三季度末,公司货币资金15.79亿元,利息收入却只有1233.85万元。

此外,在拥有充沛现金和数亿元未分配利润的情况下,公司近几年分红却极为可怜。

交易所闪电问询清算旧账

实际上,对于公司的各项异常,监管部门早有察觉。

2016年-2018年,上交所均向公司发出年报事后审核意见函。今年4月,针对公司为控股股东提供担保事项,上交所再度发出问询函。

在几次问询中,交易所反复要求公司及董监高、会计师等核查公司控股股东资信情况、公司业务情况,款项收回情况、对外投资情况等,并要求充分评估关联担保的风险。特别是今年4月的问询函,公司直到8月才予以回复,但正是在问询之下,公司才将为控股股东担保金额从7亿元压缩到2亿元。

上交所11月24日晚间再次火速发出监管工作函,直指公司历次相关回复内容与公司本次自查情况出现重大反差,要求公司、董监高、会计师明确前期是否勤勉落实监管函件各项核查要求,提供相关证据,并说明前期意见与本次自查披露情况严重偏差的原因。

对于2016年以来公司盈亏交替且发生大额逾期应收账款,交易所此次也一并要求核查,要求公司结合本次自查,充分核实业务实际情况和款项回收情况,明确是否存在其他未披露的风险情况;会计师针对性地说明执行的审计程序和取得的审计证据,相关程序和证据是否充分适当,出具的审计意见是否恰当。

针对违规担保和资金占用,监管工作函要求公司明确具体情况以及董事、监事和高级管理人员知晓时间;全面核实是否存在其他应披露未披露的资金占用、诉讼担保、债务风险及资产冻结等事项,并充分评估上述违规情形可能对上市公司造成的影响;尽快核实产生的具体形式和原因,相关内部控制规定及失效原因,明确相关责任人及追责措施;公司是否存在信息披露违规的情形。

监管工作函还要求会计师说明历年审计过程中对应的审计程序和取得的审计证据,相关程序和证据是否充分适当,出具的审计意见是否恰当。

监管工作函还指出,占用方承诺在1个月内将资金还款给上市公司,并解决违规担保、逾期担保问题。鉴于控股股东所持上市公司股份均处于质押状态,且被多次轮候冻结。要求公司结合控股股东的信用状况、资产情况等,制定切实可行的整改措施和期限,维护全体投资者的合法权益。

- 标签:

- 编辑:杨紫

- 相关文章